¿Qué es el Impuesto sobre Transmisiones Patrimoniales (ITP)?

El ITP es una rama del Impuesto de Transmisiones Patrimoniales y Actos Jurídicos Documentados (ITP/AJD). Existe en España desde 1993 y está regulado por el Real Decreto Legislativo 1/1993 y la Ley 22/2009.

En lo que respecta a las transacciones inmobiliarias, este tributo grava la transmisión de bienes entre particulares, entendiendo por particular a quien no es empresario o profesional a efectos del IVA, por lo que el ITP sólo se pagará con la segunda transmisión onerosa. Es decir, cuando se adquiera un inmueble de segunda mano.

La base imponible para el ITP en operaciones con inmuebles viene determinada desde enero de 2022 por el llamado Valor de Referencia de Mercado, que ha calculado y publicado la Dirección General del Catastro para (prácticamente), todos los inmuebles urbanos del país; salvo que el valor real de la transmisión sea superior a dicho Valor de Referencia de Mercado, en cuyo caso se tributa por el mayor valor.

¿Quiénes pagamos el ITP?

El responsable de pagar el ITP será siempre el comprador de la vivienda, mientras que el vendedor se hará cargo del IRPF asociado a su incremento patrimonial.

¿Cómo, cuándo y dónde debemos de pagar el ITP?

El Impuesto de Transmisiones Patrimoniales está cedido a las comunidades autónomas, por lo que habrá de pagarse en la delegación de Hacienda u oficina liquidadora de impuestos de la comunidad en donde se encuentre el inmueble.

El plazo para liquidarlo es de treinta (30) días a partir del momento en el que se produce la compra del bien. Con respecto a la modalidad de pago, el comprador del inmueble deberá presentar en la oficina tributaria correspondiente el modelo 600. A estos documentos deberá anexarse la copia auténtica y una copia simple de la escritura, además del NIE o DNI del comprador.

¿Cuánto se paga de ITP por la compra de un piso?

Si bien la recaudación del ITP es una competencia de cada comunidad autónoma, el Estado establece un marco general respecto del gravamen. Puedes consultar más información a continuación sobre cada gobierno autonómico.

Impuesto de Transmisiones Patrimoniales por Comunidades Autónomas

ANDALUCÍA

Carácter General: 7 %

Carácter Especial:

Página Web de la Junta de Andalucía. Consejería de Hacienda y Financiación Europea: https://www.juntadeandalucia.es/organismos/economiahaciendayfondoseuropeos/areas/tributos-juego/tributos/paginas/impuestos-cedidos-transmisiones.html

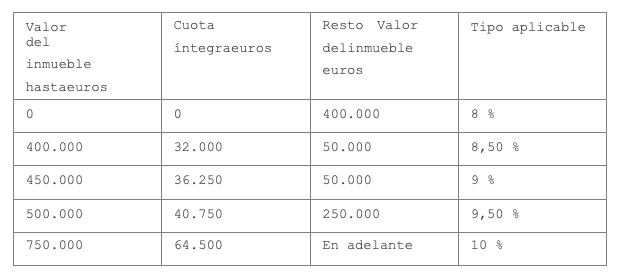

ARAGÓN

Carácter General:

Carácter especial:

Las bonificaciones en cuota previstas en este artículo serán compatibles entre sí.

Página Web de Gobierno de Aragón: https://www.aragon.es/-/transmisiones- patrimoniales-y-actos-juridicos

CANTABRIA

Carácter General: 10 %

Carácter Especial: En aquellas transmisiones de viviendas y promesas u opciones de compra sobre las mismas que vayan a constituir la vivienda habitual del sujeto pasivo se aplicarán los tipos impositivos siguientes:

Se aplicará el tipo reducido del 5 por ciento en aquellas transmisiones de viviendas y promesas u opciones de compra sobre las mismas que vayan a constituir la vivienda habitual del sujeto pasivo, siempre que este reúna alguno de los siguientes requisitos o circunstancias:

a) Tener la consideración de titular de familia numerosa o cónyuge del mismo.

b) Persona con minusvalía física, psíquica o sensorial que tenga la consideración legal de minusválida con un grado de disminución igual o superior al 33 por ciento e inferior al 65 por ciento.

c) Tener, en la fecha de adquisición del bien inmueble, menos de treinta años cumplidos. Cuando como resultado de la adquisición de la propiedad la vivienda pase a pertenecer pro indiviso a varias personas, reuniendo unas el requisito de edad previsto en esta letra y otras no, se aplicará el tipo reducido solo a los sujetos pasivos que lo reúnan, y en proporción a su porcentaje de participación en la adquisición. Si la adquisición se realizara con cargo a la sociedad de gananciales, siendo uno de los cónyuges menor de treinta años y el otro no, se aplicará el tipo medio resultante.

d) En las transmisiones de viviendas de Protección Pública que no gocen de la exención prevista en el artículo 45 del Real Decreto Legislativo 1/1993, de 24 de septiembre, por la que se aprueba el texto refundido de la Ley del Impuesto de Transmisiones Patrimoniales y Actos Jurídicos Documentados.

Se fija un tipo reducido del 5 por ciento para las adquisiciones de viviendas que vayan a ser objeto de inmediata rehabilitación – condiciones y requisitos emitidos por el Gobierno de Cantabria.

Se aplicará el tipo del 4 por ciento en aquellas transmisiones de bienes inmuebles en las que se cumplan los siguientes requisitos:

a) Que sea aplicable a la operación alguna de las exenciones contenidas en los apartados 20 y 22 del artículo 20.1 de la Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido.

b) Que el adquirente sea sujeto pasivo del Impuesto sobre el Valor Añadido, actúe en el ejercicio de sus actividades empresariales o profesionales, y se le atribuya el derecho a efectuar la deducción total o parcial del Impuesto soportado al realizar la adquisición o, cuando no cumpliéndose lo anterior, en función de su destino previsible, los bienes adquiridos vayan a ser utilizados, total o parcialmente, en la realización de operaciones, que originen el derecho a la deducción, tal y como se dispone en el artículo 20.2 de la Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido..

c) Que no se haya producido la renuncia a la exención prevista en el artículo 20.2 de la Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido.

Se aplicará el tipo reducido del 4 por ciento en aquellas transmisiones de viviendas que vayan a constituir la vivienda habitual del sujeto pasivo, cuando este sea una persona con minusvalía física, psíquica o sensorial que tenga la condición legal de minusválida con un grado de disminución igual o superior al 65 por ciento de acuerdo con el baremo a que se refiere el artículo 148 del Texto Refundido de la Ley General de la Seguridad Social, aprobado por Real Decreto Legislativo 1/1994, de 20 de junio.

Cuando, como resultado de la adquisición de la propiedad de la vivienda, esta pase a pertenecer “pro indiviso” a varias personas, reuniendo unas el requisito previsto en este apartado, se aplicará el tipo reducido de 4 por ciento a cada uno de los sujetos pasivos que lo cumplan en proporción a su porcentaje de participación en la adquisición.

*A los efectos de aplicación de los tipos reducidos regulados en este artículo, se asimilan a los cónyuges, las parejas de hecho inscritas conforme a lo establecido en la Ley 1/2005, de 16 de mayo, de parejas de hecho, de la Comunidad Autónoma de Cantabria.

Por su parte, los tipos reducidos establecidos en el presente artículo, exceptuando el establecido en el apartado 5, solo serán aplicables para la adquisición de viviendas que no superen un valor comprobado de 300.000 euros. En las adquisiciones de viviendas con valor comprobado por encima de dicha cifra, el tramo que excediese de 300.000 euros tributará al tipo de gravamen general.

Las transmisiones onerosas de inmuebles en las que el adquirente sea una sociedad mercantil participada en su integridad por jóvenes menores de 36 años con domicilio fiscal en la Comunidad de Cantabria tributarán al tipo reducido del 4 % conforme a los requisitos del Gobierno Cántabro.

Página web de Agencia Cántabra de Administración Tributaria: https://www.agenciacantabratributaria.es/tributos/transmisiones-patrimoniales-y-actos-juridicos-documentados/transmisiones-patrimoniales

CASTILLA LA MANCHA

Carácter General: 9 %

Carácter Especial: Tipo reducido del 6 por ciento en las transmisiones de inmuebles que tengan por objeto la adquisición de la primera vivienda habitual del sujeto pasivo, siempre que el valor de la vivienda no exceda de 180.000 euros y se cumplan las siguientes condiciones:

Que la adquisición se financie en más del 50 por ciento mediante préstamo hipotecario sobre el inmueble adquirido concertado con alguna de las entidades financieras a las que se refiere el artículo segundo de la Ley 2/1981, de 25 de marzo, de Regulación del Mercado Hipotecario, cuyo importe no exceda del valor declarado de la vivienda adquirida.

Que el valor de la vivienda sea igual o superior al valor asignado a la misma en la tasación realizada a efectos de la mencionada hipoteca.

Que el valor declarado por el contribuyente sea igual o superior al valor de referencia, en caso de existir este, previsto en el artículo 10.2 del Texto Refundido de la Ley del Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados.

Cuando las transmisiones de inmuebles tengan por objeto la adquisición de la primera vivienda habitual radicada en alguno de los municipios incluidos en las zonas a que se refieren los artículos 12 y 13 de la Ley 2/2021, de 7 de mayo, el tipo reducido a aplicar será el siguiente:

Tipo reducido del 5 por ciento en las transmisiones de inmuebles que tengan por objeto la adquisición de la primera vivienda habitual del sujeto pasivo cuando el contribuyente sea menor de 36 años, o tenga un grado de discapacidad acreditado igual o superior al 65 por ciento, o esté integrado en una familia numerosa o en una familia monoparental, siempre que el valor de la vivienda no exceda de 180.000 euros y se cumplan las siguientes condiciones:

Que la adquisición se financie en más del 50 por ciento mediante préstamo hipotecario sobre el inmueble adquirido concertado con alguna de las entidades financieras a las que se refiere el artículo segundo de la Ley 2/1981, de 25 de marzo, de Regulación del Mercado Hipotecario, cuyo importe no exceda del valor declarado de la vivienda adquirida.

Que el valor de la vivienda sea igual o superior al valor asignado a la misma en la tasación realizada a efectos de la mencionada hipoteca.

Que el valor declarado por el contribuyente sea igual o superior al valor de referencia, en caso de existir este, previsto en el artículo 10.2 del Texto Refundido de la Ley del Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados.

Página web del gobierno de Castilla La Mancha: https://portaltributario.jccm.es/informacion-tributaria/transmisiones-patrimoniales-onerosas-0

CASTILLA Y LEÓN

Carácter General: 8 %

Carácter Especial: Tipo reducido del 6 por ciento en las transmisiones de inmuebles que tengan por objeto la adquisición de la primera vivienda habitual del sujeto pasivo, siempre que el valor de la vivienda no exceda de 180.000 euros y se cumplan las siguientes condiciones:

También la normativa autonómica establece una bonificación en la cuota del impuesto del 100% aplicable en las adquisiciones realizadas por las Comunidades de Regantes de la Comunidad de Castilla y León relacionadas con obras que hayan sido declaradas de interés general.

Página web de la Junta de Castilla y León: https://tributos.jcyl.es/web/es/informacion-tributaria/transmisiones-patrimoniales-onerosas.html

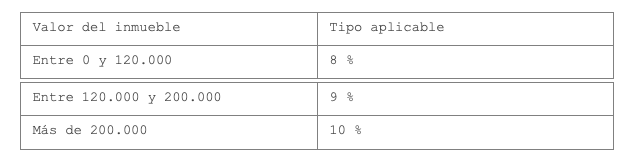

CATALUÑA

Carácter General:

Carácter especial:

Viviendas de protección oficial: 7 %

Familias numerosas: 5 %

Familias monoparentales: 5 %

Ser menor de treinta y dos (32) años: 5 %

Tener una minusvalía igual o superior al 65 %: 5 %

Página web de Agència Tributària de Catalunya: https://atc.gencat.cat/es/tributs/itpajd/tpo/tramit-compravenda-immobles/

COMUNIDAD VALENCIANA

Carácter General: 10 %

Carácter Especial:

Tipo impositivo reducido del 8% para bienes inmuebles (incluidos garajes y anexos que se adquieran conjuntamente) en los siguientes casos: (Art.13.Dos Ley 13/1997)

Tipo impositivo reducido del 4% para bienes inmuebles (incluidos garajes y anexos que se adquieran conjuntamente) en los siguientes casos: (Art.13. Cuatro Ley 13/1997)

Tipo impositivo reducido del 2% por la adquisición de vehículos y embarcaciones de cualquier clase adquiridos al final de su vida útil para su valorización y eliminación, en aplicación de la normativa en materia de residuos. (Art.13. Tres. 4 Ley 13/1997)

Página web de la Generalitat Valenciana: https://hisenda.gva.es/es/web/tributos/legislacio

CEUTA Y MELILLA

Carácter General: 6 %

Carácter Especial:

1. La cuota gradual de documentos notariales del gravamen de actos jurídicos documentados se bonificará en un 50 por 100 cuando el Registro en el que se deba proceder a la inscripción o anotación de los bienes o actos radique en Ceuta o Melilla.

2. Se bonificará en un 50 por 100 la cuota que corresponda al gravamen de operaciones societarias cuando concurra cualquiera de las siguientes circunstancias:

a) Que la entidad tenga en Ceuta o Melilla su domicilio fiscal.

b) Que la entidad tenga en dichas Ciudades con Estatuto de Autonomía su domicilio social, siempre que la sede de dirección efectiva no se encuentre situada en el ámbito territorial de otra Administración tributaria de un Estado miembro de la Unión Europea o, estándolo, dicho Estado no grave la operación societaria con un impuesto similar.

c) Que la entidad realice en las mencionadas Ciudades con Estatuto de Autonomía operaciones de su tráfico, cuando su sede de dirección efectiva y su domicilio social no se encuentren situados en el ámbito territorial de otra Administración tributaria de un Estado miembro de la Unión Europea o, estándolo, estos Estados no graven la operación societaria con un impuesto similar.

3. Las cuotas derivadas de la aplicación de la modalidad de transmisiones patrimoniales onerosas tendrán derecho a la aplicación de una bonificación del 50 por ciento en los siguientes casos:

a) Transmisiones y arrendamiento de inmuebles situados en Ceuta y Melilla y constitución o cesión de derechos reales, incluso de garantía sobre los mismos. Se considerará transmisión de bienes inmuebles los supuestos previstos en el artículo 108 de la Ley 24/1988, de 28 de julio, del Mercado de Valores, pudiéndose aplicar la bonificación cuando los inmuebles integrantes del activo de la entidad cuyos valores se transmitan estén radicados en cualquiera de las dos Ciudades con Estatuto de Autonomía.

b) Constituciones de hipotecas mobiliarias o prendas sin desplazamiento o se refiera a buques y aeronaves, que deban inscribirse en los Registros que radiquen en Ceuta o Melilla.

c) Transmisiones de bienes muebles, semovientes o créditos, constitución y cesión de derechos reales sobre los mismos, cuyos adquirentes tengan su residencia habitual, si es persona física o domicilio fiscal, si es persona jurídica, en las citadas Ciudades con Estatuto de Autonomía.

d) Transmisiones de valores que se formalicen en Ceuta y Melilla.

e) Constitución de préstamos simples, fianzas, arrendamientos no inmobiliarios y pensiones cuyos sujetos pasivos tengan su residencia habitual o domicilio fiscal, según se trate de personas físicas o jurídicas, en Ceuta y Melilla.

f) Concesiones administrativas de bienes, ejecuciones de obras o explotaciones de servicios que radiquen, se ejecuten o se presten en las citadas Ciudades con Estatuto de Autonomía.

g) Anotaciones preventivas que se produzcan en un órgano registral que tenga su sede en Ceuta o Melilla.

4.Para la aplicación de estas bonificaciones, se tendrán en cuenta las normas establecidas sobre residencia habitual y puntos de conexión en la Ley 21/2001, de 27 de diciembre, por la que se regulan las medidas fiscales y administrativas del nuevo sistema de financiación de las Comunidades Autónomas de régimen común y Ciudades con Estatuto de Autonomía.

Página web de Servicios Tributarios de Ceuta: https://www.tributosceuta.org/index2.cfm?codigo=7101

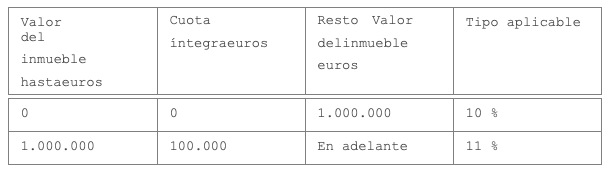

EXTREMADURA

Carácter General:

Carácter Especial:

Vivienda que no superen valor de 122.000 € y sea vivienda habitual: 7 %

Viviendas de protección oficial: 4 %

Página web de Junta de Extremadura:

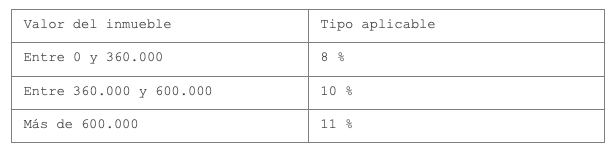

GALICIA

Carácter General: 9%

Carácter especial: Tipo de gravamen aplicable en la adquisición de vivienda habitual –

Tipo de gravamen aplicable en la adquisición de vivienda habitual –

Será del 7 % el tipo de gravamen aplicable, en la modalidad de transmisiones patrimoniales onerosas, a las transmisiones de inmuebles que vayan a constituir la vivienda habitual del contribuyente, siempre que se cumplan los requisitos siguientes:

Tipo de gravamen para adquisición de vivienda habitual por discapacitados –

Será del 3 % el tipo de gravamen aplicable, en el impuesto sobre transmisiones patrimoniales onerosas, a las transmisiones de inmuebles que vayan a constituir la vivienda habitual del contribuyente, siempre que se cumplan los siguientes requisitos:

Tipo de gravamen para adquisición de vivienda habitual por familias numerosas –

Será del 3 % el tipo de gravamen aplicable, en la modalidad de transmisiones patrimoniales onerosas, a las transmisiones de inmuebles que vayan a constituir la vivienda habitual del contribuyente, siempre que se cumplan los siguientes requisitos:

Tipo de gravamen para adquisición de vivienda habitual por menores de 36 años –

Será del 3 % el tipo de gravamen aplicable, en la modalidad de transmisiones patrimoniales onerosas, a las transmisiones de inmuebles que vayan a constituir la vivienda habitual del contribuyente, siempre que se cumplan los siguientes requisitos:

Tipo de gravamen aplicable en la adquisición de viviendas en las parroquias que tengan la consideración de zonas poco pobladas o áreas rurales –

Será del 6 % el tipo de gravamen aplicable, en la modalidad de transmisiones patrimoniales onerosas, a las transmisiones de inmuebles de uso vivienda que se encuentren en alguna de las parroquias que tengan la consideración de zonas poco pobladas o áreas rurales a las que se refiere el número siete del artículo 16.

Será del 5 % si además se trata de la vivienda habitual del contribuyente y se cumplen los requisitos establecidos en el número Dos del presente artículo.

Tipo de gravamen aplicable en la adquisición de vivienda habitual por víctimas de violencia de género –

Será del 3 % el tipo de gravamen aplicable, en la modalidad de transmisiones patrimoniales onerosas, a las transmisiones de inmuebles que vayan a constituir la vivienda habitual del contribuyente, siempre que se cumplan los siguientes requisitos:

Página web de Axencia Tributaria de Galicia:

LA RIOJA

Carácter General: 7%

Carácter especial:

Se aplicará un 5% en los siguientes casos:

Se aplicará un 4% en los siguientes casos:

Se aplicará un 3% en los siguientes casos:

MADRID

Carácter General: 6%

Carácter especial:

A partir del 1 de enero de 2019 las personas físicas que adquieran un inmueble que vaya a constituir su vivienda habitual podrán aplicarse una bonificación del 10% de la cuota tributaria derivada de dicha adquisición.

Esta bonificación será aplicable, exclusivamente, cuando el valor del inmueble adquirido sea igual o inferior a 250.000 € (para el cálculo de este importe se considerará la vivienda, 2 plazas de garaje y trastero). Esta bonificación es incompatible con la aplicación del tipo del 4%

previsto para las adquisiciones de vivienda por familia numerosa.

Página web de la Comunidad de Madrid:

https://www.comunidad.madrid/servicios/atencion-contribuyente/transmisiones-patrimoniales-onerosas

MURCIA

Carácter General: 8%

Carácter Especial: 3%

Se aplica esta bonificación a los siguientes casos:

Página web Sede Electrónica de la Región de Murcia:

https://sede.carm.es/web/pagina?IDCONTENIDO=2183&IDTIPO=240&RASTRO=c$m4 0288

NAVARRA

Carácter General: 6%

Carácter Especial: 5 %

Queda aplicado a viviendas con un valor inferior a 180.304 € y cumpliendo las siguientes condiciones:

PAÍS VASCO

Carácter General: 4 %

Carácter Especial: 2,50 %

Página web Bizkaia. Foru aldundia diputación foral: